中国的金融正在由于“互联网金融”冲击在迅速改变,其速度可以形容为井喷式。在这场蜕变中,P2P网贷充满争议但属于行业中的“领头羊”地位,我们来看看最新的数据:

据第三方平台网贷天眼不完全统计,截至2015年2月28日,我国P2P网贷平台数量达2143家。2月新增平台52家,同比上升23.81%。当月新增问题平台数量为57家,同比上升714.29%。当月的活跃投资人数为80.86万人(含多平台重复投融资),是去年同期的4.89倍。活跃借款人数为16.18万人,是去年同期人数的6倍。P2P网贷行业整体成交量达335.14亿元,是去年同期的3.18倍。

这么庞大的资金体量和人群使行业竞争加剧,平台的功能和产品日益丰富,一些细分领域出现的平台,比如信用贷款、供应链金融贷款、票据贷款等。其中供应链金融贷款的平台从去年的发展情况和风险来看优势比较明显。现在从事多年的行业人士给投资者依依分析这几种典型网贷的特别。希望给大家一些帮助。

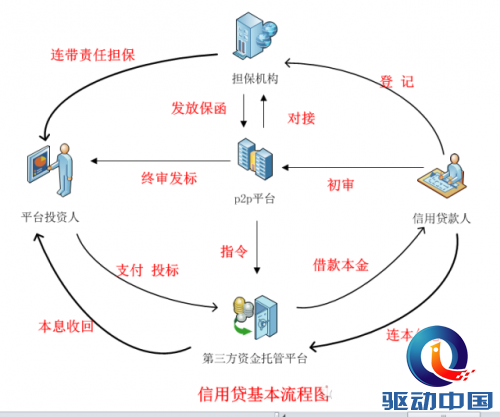

一、信用型模式:信用贷款是一种无抵押无担保的贷款类型,贷款额度一般不固定,不超过10-20万,借款期也是不固定,不过目前以短期为主。一般来讲,申请个人信用贷款需要提供以下信息:收入证明、银行内个人资信等级、个人职业信息等。

此类投资项目主要基于借款人的个人资信而定,在国内征信体系不健全的大背景下,网贷平台中借款人借款的违约成本较低,所以违约率较高,平台需要较大的业务规模才能覆盖违约损失。但其运营成本较大,风险安全总体说明不是特别低。具有代表性公司:人人贷等。

运作模式如下:

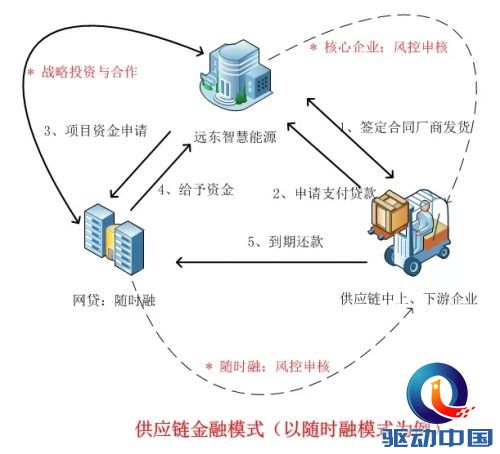

二、供应链金融型模式:供应链金融是指平台基于核心企业的信用,根据贸易的真实背景和供应链核心企业的信用水平来评估中小借款企业的信贷资格,为核心企业及企业的上下游提供融资支持的信贷业务。主要包括采购阶段预付账款融资模式、运营阶段的动产质押融资模式、销售阶段的应收账款融资模式。

这类贷款存在整个产业链的集中风险,核心企业风险,质押货物或企业资产的市场价格波动的风险,应收帐变成坏账的无法收回的风险。核心企业通过P2P平台给关联企业融资存在的风控上的道德风险。

总体来说风险相对比较低,平台和核心企业有紧密合作关系将是更好的模式,代表平台:随时融等。

以随时融为代表的运作模式如下:

随时融:典型供应链金融网贷模式,引进了市值百亿的战略投资者—A股上市公司智慧能源及数家国际知名基金千万美元投资。专注于上市公司供应链金融,此举虽然平台自身成本提高,但将平台风险降到最低。

三、融资租赁平台模式:融资租赁指出租人根据承租人对租赁物件的特定要求和对供货人的选择,出资向供货人购买租赁物件,并租给承租人使用,承租人则分期向出租人支付租金,在租赁期内租赁物件的所有权属于出租人所有,承租人拥有租赁物件的使用权。目前很多平台与融资租赁公司合作开展此项业务。

此类业务的风险在于承租人还款压力加大、承租人的经营风险、设备折旧变现风险。

对以上典型的三种模式来说,供应链融金融是安全性相对高 ,主要是如何解决道德风险,在实际业务开展过程中,供应链融资业务更多地依赖上下游核心客户、第三方监管企业的配合,基本能把风险降到了最低。

总体来说网贷行业的发展必定会衍生出更多的模式,而网贷平台的首要任务则是找出这些模式中的闪光点,并对缺点进行改善,只有这样,才能更好的履行普惠金融的职责。